Stawka 8% VAT to standard dla noclegów poznaj wyjątki i zasady odliczeń.

- Podstawowa stawka VAT dla usług zakwaterowania (hotele, pensjonaty) wynosi 8%.

- Nocleg ze śniadaniem jest traktowany jako usługa kompleksowa i również opodatkowany stawką 8% VAT.

- Stawka 23% VAT dotyczy usług dodatkowych (np. parking, SPA) oraz specyficznych form zakwaterowania (np. kwatery pracownicze).

- Zwolnienie z VAT obejmuje bursy, internaty oraz przedsiębiorców z rocznym obrotem do 200 000 zł w najmie krótkoterminowym.

- Przedsiębiorcy zasadniczo nie mogą odliczyć VAT od usług noclegowych, z wyjątkami takimi jak refakturowanie czy usługa kompleksowa (np. szkolenie).

Stawki VAT na nocleg w Polsce: Co musisz wiedzieć o 8%?

Zacznijmy od podstaw. W Polsce dla usług związanych z zakwaterowaniem, które są sklasyfikowane w PKWiU pod numerem 55, obowiązuje obniżona stawka podatku VAT w wysokości 8%. Dotyczy to szerokiego spektrum obiektów, z których większość z nas korzysta na co dzień podczas podróży mowa tu o hotelach, motelach, pensjonatach, a także popularnych hostelach.

Co ważne, jeśli rezerwujesz nocleg ze śniadaniem, nie musisz martwić się o rozdzielanie stawek VAT. Taka usługa jest traktowana jako jedna, kompleksowa usługa zakwaterowania i w całości opodatkowana jest preferencyjną stawką 8% VAT. To spore ułatwienie, które eliminuje konieczność skomplikowanych kalkulacji.

Podsumowując, hotele, pensjonaty i hostele korzystają z tej preferencyjnej stawki 8% VAT właśnie dlatego, że ich podstawowe usługi są klasyfikowane jako usługi zakwaterowania (PKWiU 55). To kluczowa informacja dla każdego, kto analizuje koszty podróży służbowych czy planuje wypoczynek.

Kiedy stawka 23% VAT zaskoczy Cię przy noclegu?

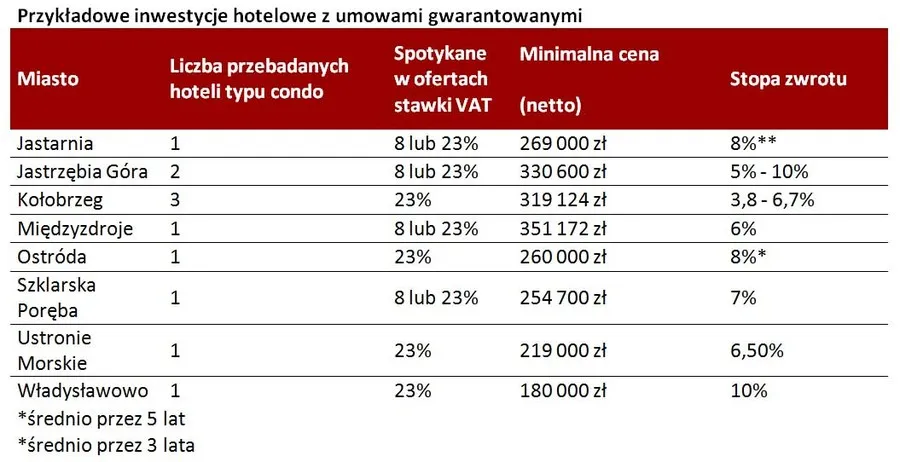

Mimo że podstawowa stawka VAT na noclegi to 8%, istnieją sytuacje, w których możesz spotkać się z wyższą, 23% stawką. Dotyczy to przede wszystkim usług dodatkowych, które nie są integralną częścią samego zakwaterowania. Pamiętaj, że hotel to często nie tylko łóżko, ale i wiele innych udogodnień. Oto przykłady usług, które zazwyczaj podlegają 23% VAT:

- Dostęp do SPA i basenu, jeśli nie jest wliczony w cenę noclegu jako integralny element pakietu.

- Korzystanie z parkingu na terenie obiektu.

- Usługi gastronomiczne inne niż śniadanie, czyli obiady, kolacje, a także napoje czy przekąski zamawiane w restauracji hotelowej.

Warto również zwrócić uwagę na specyficzne formy zakwaterowania. Wynajem krótkoterminowy apartamentów, często realizowany przez platformy takie jak Airbnb, jest co do zasady traktowany jako usługa zakwaterowania i podlega stawce 8% VAT. Jednakże, są tu pewne wyjątki. Jeśli mówimy o wynajmie kwater pracowniczych, stawka VAT wynosi 23%. Podobnie, gdy właściciel lokalu wynajmuje go firmie pośredniczącej w dalszym najmie, taka usługa również może być opodatkowana stawką 23% VAT. To subtelne, ale ważne rozróżnienie.

Nocleg bez VAT: Kiedy możesz liczyć na zwolnienie?

Istnieją również sytuacje, w których usługi zakwaterowania są całkowicie zwolnione z podatku VAT. Dotyczy to przede wszystkim obiektów o charakterze edukacyjnym lub społecznym. Mam na myśli usługi zakwaterowania świadczone w bursach, internatach oraz domach studenckich. W tych przypadkach nie musimy martwić się o VAT, co jest korzystne zarówno dla placówek, jak i ich podopiecznych.

Dodatkowo, warto pamiętać o zwolnieniu podmiotowym z VAT. Przedsiębiorcy świadczący usługi najmu krótkoterminowego, których roczny obrót nie przekracza 200 000 zł, mogą skorzystać z tego zwolnienia. Oznacza to, że jeśli prowadzisz niewielką działalność polegającą na wynajmie apartamentów na krótki termin i mieścisz się w tym limicie, nie musisz naliczać VAT-u. To znaczne ułatwienie dla mikroprzedsiębiorców.

VAT od hotelu w firmie: Czy zawsze bez odliczenia?

Przejdźmy do kwestii, która szczególnie interesuje przedsiębiorców. Zasadniczo, jako przedsiębiorca, nie masz prawa do odliczenia podatku VAT od nabywanych usług noclegowych. To ogólna zasada, która często budzi frustrację. Oznacza to, że fakturę za hotel księgujesz w kosztach w kwocie brutto, czyli z wliczonym VAT-em. Musimy po prostu zaakceptować ten fakt w kontekście polskiego prawa podatkowego.

Na szczęście, od każdej reguły są wyjątki. Pierwszy z nich dotyczy sytuacji, gdy przedsiębiorca nabywa usługę noclegową w celu jej odsprzedaży innemu podmiotowi, czyli dokonuje tzw. refakturowania. W takim przypadku, jeśli usługa jest nabywana z zamiarem dalszej odsprzedaży, prawo do odliczenia VAT przysługuje.

Drugi ważny wyjątek ma miejsce, gdy usługa noclegowa jest jedynie elementem pomocniczym do usługi głównej. Wyobraźmy sobie, że organizujesz szkolenie, konferencję lub event, a nocleg jest tylko częścią kompleksowej usługi, którą świadczysz swoim klientom. W takiej sytuacji, jeśli nocleg nie jest celem samym w sobie, ale służy realizacji głównego świadczenia, VAT od niego może podlegać odliczeniu. To kluczowe rozróżnienie, które pozwala na optymalizację kosztów.

Refakturowanie noclegu: Jaką stawkę VAT zastosować?

Skoro już wiemy, że refakturowanie noclegu daje prawo do odliczenia VAT, pojawia się pytanie o stawkę, którą należy zastosować przy odsprzedaży. Otóż, przy odsprzedaży (refakturze) krajowej usługi noclegowej stosuje się taką samą stawkę, jaka widniała na fakturze pierwotnej, czyli zazwyczaj 8%. Idea refakturowania polega na tym, że przenosisz koszt i opodatkowanie na faktycznego beneficjenta usługi, nie zmieniając jej charakteru.

Sytuacja nieco się komplikuje w przypadku refakturowania noclegu nabytego za granicą. W takim scenariuszu usługa jest opodatkowana w miejscu położenia nieruchomości. Oznacza to, że musisz zastosować zasady opodatkowania obowiązujące w kraju, w którym znajduje się hotel. To wymaga znajomości międzynarodowych przepisów VAT, co bywa wyzwaniem.

Najem krótkoterminowy (Airbnb): VAT 8% czy zwolnienie?

Wspomniałam już o najmie krótkoterminowym, ale warto poświęcić mu osobny akapit, zwłaszcza w kontekście popularności platform takich jak Airbnb. Kiedy wynajem apartamentu na krótki termin jest traktowany jako usługa noclegowa i podlega stawce 8% VAT? Dzieje się tak, gdy spełnia kryteria usługi zakwaterowania, czyli obejmuje świadczenia typowe dla hoteli np. sprzątanie, wymianę pościeli, dostęp do recepcji czy inne usługi dodatkowe, które wykraczają poza sam "goły" najem lokalu.Ważne jest, aby odróżnić najem na cele mieszkaniowe od zakwaterowania. Najem na cele mieszkaniowe, który często jest zwolniony z VAT, dotyczy długoterminowego udostępniania nieruchomości. Natomiast zakwaterowanie, czyli usługa opodatkowana stawką 8% VAT, charakteryzuje się krótkim okresem pobytu i dodatkowymi świadczeniami. Pamiętajmy też o wspomnianym wcześniej zwolnieniu podmiotowym jeśli Twój roczny obrót z takiego najmu nie przekracza 200 000 zł, możesz skorzystać ze zwolnienia z VAT, niezależnie od charakteru usługi. To rozróżnienie jest kluczowe dla prawidłowego rozliczenia podatku.